Bạn đau đầu về những khoản chi tiêu của mình? Hãy cùng Bách hóa XANH tìm hiểu quản lý chi tiêu hàng tháng hiệu quả cho người thu nhập thấp nhé!

Để sử dụng nguồn tài chính một cách hiệu quả, quản lý chi tiêu là một kỹ năng cần thiết giúp thiết lập kế hoạch thu-chi hợp lý và khoa học. Cùng Bách hóa XANH tìm hiểu về kế hoạch quản lý chi tiêu hiệu quả cho người có thu nhập thấp nhé!

1 Phân bổ chi tiêu

Phân bổ chi tiêu giúp bạn nắm rõ sự phân bố của dòng tiền, thói quen chi tiêu, từ đó rút ra được những khoản chi không hợp lý của mình và hình thành kế hoạch tài chính cho tương lai.

Bằng cách dựa trên nhu cầu chi tiêu hàng tháng của mình, bạn sẽ chia nhỏ các khoản thu cho các khoản chi tiêu khác nhau.

Xây dựng một kế hoạch tổng quan, đánh giá và làm theo kế hoạch đó để tránh sự chi tiêu quá đà, giúp bạn thoát khỏi những rắc rối về tiền bạc. Phân bổ chi tiêu một cách hợp lý sẽ cải thiện tình hình tài chính của bản thân.

Cùng theo dõi những phương pháp phân bổ chi tiêu hàng tháng dưới đây bạn nhé!

Phương pháp 60/10/10/10/10

Phân bổ chi tiêu hợp lý

Phân bổ chi tiêu hợp lý

Với phương pháp này, thu nhập của bạn sẽ được chia vào các nhóm chi tiêu với tỷ lệ cụ thể như sau:

– 60% dành cho nhu cầu thiết yếu: Nhà cửa, ăn uống, đi lại, hóa đơn điện, nước…

– 10% dành cho nhóm tiết kiệm dài hạn.

– 10% cho chi phí phát sinh: Ốm đau, hỏng xe, thất nghiệp…

– 10% nhóm hoạt động giải trí: Mua sắm, xem phim…

– 10% cho kế hoạch nghỉ hưu.

Khi tình hình tài chính không khả quan, vẫn đang có các khoản nợ thì bạn nên ưu tiên cho kế hoạch trả nợ, để sớm đạt tự do tài chính. Hãy trích 10% cho kế hoạch nghỉ hưu để trả nợ. Sau đó thắt chặt chi tiêu, chỉ chi tiêu khi cần thiết hoặc có gia tăng thu nhập

Sau khi hoàn thành việc trả nợ, mới bắt đầu xây dựng kế hoạch tiết kiệm tiền để nghỉ hưu.

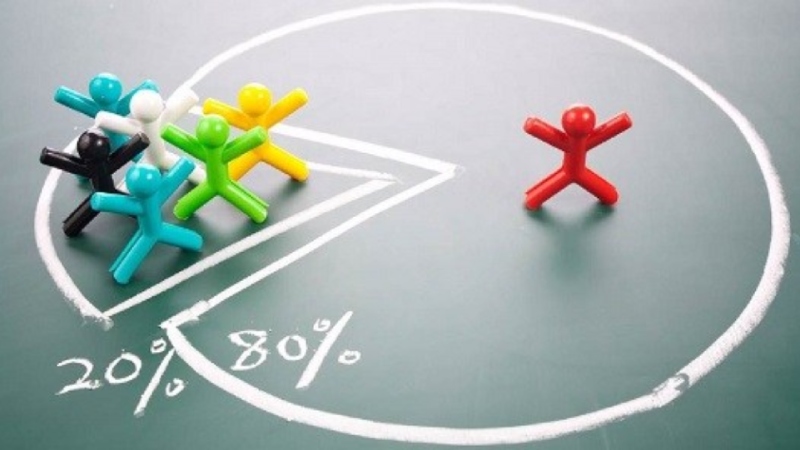

Phương pháp 20/80

Phương pháp 20/80 này là phương pháp quản lý chi tiêu khá đơn giản, chỉ cần chia thu nhập thành 2 phần với các tỷ lệ như sau:

– 20% thu nhập để đầu tư hoặc tiết kiệm. Đây được xem là quỹ “đóng băng”, bạn không được sử dụng vào bất kỳ nhu cầu cá nhân hàng ngày nào của mình. Quỹ này chỉ được đầu tư và tiết kiệm cho tương lai.

– 80% còn lại để chi trả cho những nhu cầu trong cuộc sống hàng ngày.

Tuy nhiên, phương pháp này chỉ đạt hiệu quả tối đa khi bạn đã thanh toán hết những khoản nợ cá nhân và nợ ngân hàng. Bởi nếu còn nợ, khoản tiết kiệm 20% này không hợp lý và không thể đảm bảo được.

Nếu mức thu nhập của bạn chưa cao, 80% của thu nhập không thể đáp ứng đủ các nhu cầu cuộc sống hàng ngày, bạn có thể điều chỉnh giảm phần trăm cho quỹ tiết kiệm. Con số hợp lý là từ 10 – 15%.

Nguyên tắc 20/80

Nguyên tắc 20/80

Giả sử, với mức thu nhập 6.000.000 đồng/ tháng và còn các khoản nợ chưa trả. Bạn có thể phân bổ chi tiêu thành 3 phần: 10% (600.000 đồng) dành cho quỹ tiết kiệm; 10% (600.000 đồng) tiếp theo dành cho quỹ trả nợ hoặc quỹ dự phòng khẩn cấp; Và 80% (4.800.000 đồng) còn lại dành cho khoản chi cá nhân. Cụ thể:

– Nhà ở: 800.000 đồng

– Ăn uống: 2.000.000 đồng

– Đi lại: 400.000 đồng

– Hóa đơn điện nước: 200.000 đồng

– Sức khỏe: 200.000 đồng

– Mua sắm: 800.000 đồng

– Hiếu hỷ, ma chay, sinh nhật: 400.000 đồng

Phương pháp “các phân nửa”

Cũng như phương pháp 20/80, ở phương pháp này thu nhập hàng tháng cũng chia thành 2 phần, tuy nhiên không cần cụ thể tỷ lệ phân bổ cho từng danh mục chi, mà sẽ phụ thuộc vào nhu cầu của mỗi người, nhu cầu chi tiêu mỗi tháng khác nhau. Cụ thể 2 phần sẽ được chia như sau:

– Phần 1: Chi trả cho những nhu cầu chi tiêu hàng ngày.

– Phần 2: Dành cho quỹ tiết kiệm, quỹ dự phòng…

Chẳng hạn, cũng với mức thu nhập là 6.000.000 đồng/ tháng như ví dụ trên. Bạn có thể phân bổ theo tỷ lệ sau:

– 75% thu nhập (4.500.000 đồng) dành cho nhu cầu chi tiêu hàng ngày.

– 25% thu nhập còn lại (1.500.000 đồng) dành cho quỹ tiết kiệm, dự phòng.

Với 75% thu nhập trong danh mục chi tiêu hàng ngày, hãy phân loại thành những khoản chi cần thiết và không cần thiết, ví dụ:

Khoản chi cần thiết:

– Thuê nhà: 800.000 đồng

– Ăn uống: 2.000.000 đồng

– Đi lại: 500.000 đồng

– Hóa đơn điện nước: 200.000 đồng

– Thể thao: 300.000 đồng

– Gia đình: 700.000 đồng

Khoản chi không cần thiết:

– Mua sắm: 700.000 đồng

– Hiếu hỉ, ma chay, hẹn hò: 400.000 đồng

– Giải trí: 200 nghìn

– Chi phí phát sinh: 200.000 đồng

2 Chi tiêu theo mức độ ưu tiên

Thiết lập chi tiêu

Thiết lập chi tiêu

Chi tiêu theo mức độ ưu tiên là việc ưu tiên thanh toán những khoản chi tiêu cần thiết mà bạn đã liệt kê hàng tháng. Khoản chi cần thiết là khoản tiền bắt buộc phải chi trả hoặc nếu không chi trả sẽ gây nên nhiều vấn đề. Chẳng hạn như:

– Thuê nhà

– Ăn uống

– Đi lại

– Hóa đơn điện nước

– Sức khỏe

– Giáo dục

Nên liệt kê cụ thể số tiền và trích một phần thu nhập theo danh sách đã phân bổ và để riêng để đảm bảo tính kỷ luật trong việc chi tiêu. Phần còn lại để dành cho những khoản chi tiêu không cần thiết và quỹ tiết kiệm.

Tuy nhiên bạn cũng cần phân bổ số tiền tối đa cho những khoản chi không cần thiết, tránh tình trạng chi tiêu quá đà mà quên mất việc tiết kiệm.

3 Cập nhật giao dịch chi tiêu thường xuyên

Hầu như mọi người đều thường bỏ qua việc cập nhật và ghi chép chi tiêu bởi lười biếng và chưa ý thức được tầm quan trọng của việc cập nhật giao dịch chi tiêu thường xuyên.

Ghi chép chi tiêu thường xuyên

Ghi chép chi tiêu thường xuyên

Khi bạn không có thói quen ghi chép tất cả những khoản chi tiêu thì kế hoạch phân bổ tài chính mà bạn lập ra hoàn toàn không thể thực hiện được.

Vì thực tế, rất nhiều lúc bạn chi tiêu mà không làm chủ được bản thân mình, sau đó lại không ý thức được về những khoản chi tiêu đó và quên chúng đi. Đến khi gần hết tài chính thì bạn bắt đầu hoảng lên và tự trách mình.

Vì vậy, bạn nên tạo thói quen ghi chép và cập nhật các khoản thu – chi thường xuyên, dù là những khoản chi nhỏ nhất như gửi xe để hoàn thành đúng kế hoạch đã đặt ra.

Nhiều người thường bỏ qua những khoản nhỏ, tuy nhiên hãy nhớ rằng “tích tiểu thành đại”, mỗi khoản nhỏ nếu không được kiểm soát sẽ trở thành khoản chi tiêu phung phí có ảnh hưởng rất lớn đến kế hoạch phân bổ mà bạn đã lập ra.

4 Tạo thói quen sử dụng tiền mặt

Tạo thói quen sử dụng tiền mặt

Tạo thói quen sử dụng tiền mặt

Ngày nay, bởi sự tiện lợi, ngày càng nhiều người ưa chuộng việc thanh toán qua thẻ hay các ứng dụng thanh toán thay vì tiền mặt. Tuy nhiên, việc sử dụng thẻ này rất khó để kiểm soát được các khoản chi bởi nhiều lúc bạn sẽ không ý thức được việc mình đã “mất nhiều tiền” chi tiêu phung phí.

Khi thanh toán bằng tiền mặt, bạn dễ dàng nhận thấy thói quen chi tiêu và số tiền cần chi trả. Vì vậy việc tạo thói quen thanh toán bằng tiền mặt sẽ đem lại nhiều hữu ích trong việc quản lý và thắt chặt chi tiêu.

5 Đối mặt với các khoản vay nợ

Các khoản vay nợ là nguyên nhân khiến bạn không tiết kiệm được tiền

Các khoản vay nợ là nguyên nhân khiến bạn không tiết kiệm được tiền

Khi không có kế hoạch chi tiêu rõ ràng, bạn không thể kiểm soát được các khoản thu – chi. Đó là một trong những nguyên nhân khiến bạn đối mặt với tình trạng nợ nần.

Không làm chủ được thu – chi, bạn rất dễ lâm vào tình cảnh vay mượn bạn bè, đồng nghiệp, người thân để chi trả cho những nhu cầu cá nhân không cần thiết như: mua sắm, du lịch, giải trí…

Dần dần, những khoản chi này sẽ trở thành thói quen, khó có thể kiểm soát và phần thu nhập của bạn sẽ được sử dụng không hợp lý bởi thói quen xấu này.

6 Thiết lập quỹ dự phòng

Để quản lý chi tiêu hàng tháng hiệu quả, bạn nên thiết lập một quỹ dự phòng hàng tháng. Lưu ý rằng quỹ dự phòng hoàn toàn khác quỹ tiết kiệm.

Quỹ tiết kiệm được sử dụng với mục đích tích lũy vốn cho tương lai như: Du lịch, mua xe, mua nhà, lấy vợ, sinh con…Còn quỹ dự phòng dùng để giải quyết khi xảy ra những rủi ro trong cuộc sống như: Ốm đau, bệnh tật, xe hỏng, thất nghiệp…

Thiết lập quỹ dự phòng để quản lý thu – chi

Thiết lập quỹ dự phòng để quản lý thu – chi

Khi lên kế hoạch chi tiêu hàng tháng, bạn nên trích một phần thu nhập cho quỹ dự phòng. Tùy thuộc vào thu nhập hàng tháng của mỗi ngày mà tỷ lệ quỹ dự phòng này khác nhau, có thể là 5%, 10% hoặc nhiều hơn nữa.

Bạn có thể để quỹ dự phòng tại thẻ ngân hàng, không nên gửi tiết kiệm, hoặc nếu có gửi tiết kiệm thì hãy gửi không kỳ hạn. Vì quỹ dự phòng này sẽ dùng cho những rủi ro xảy ra không lường trước được. Nếu gửi tiết kiệm có kỳ hạn, khi có việc cần dùng bạn sẽ tiếc nuối với khoản lãi và không rút ra, từ đó sẽ phát sinh những khoản vay.

7 Sử dụng công cụ hỗ trợ quản lý tài chính

Thay vì ghi chép các khoản thu – chi một cách truyền thống bằng giấy, viết. Bạn có thể sử dụng các công cụ hỗ trợ quản lý tài chính để cập nhật thu – chi một cách tiện lợi và nhanh chóng hơn.

Mỗi lần chi tiêu, bạn chỉ nhập vào app, số dư và các khoản chi tiêu sẽ được tính toán hợp lý, thậm chí bạn còn có thể quan sát biểu đồ chi tiêu của mình. Từ đó đánh giá việc chi tiêu của mình là hợp lý hay chưa.

Các công cụ hỗ trợ quản lý tài chính

Các công cụ hỗ trợ quản lý tài chính

Hiện nay có rất nhiều công cụ quản lý chi tiêu như: Money Lover, Sổ thu chi Misa, Mint, HomeBudget…

Mỗi ứng dụng sẽ có những tính năng và giao diện khác nhau, nhưng đều nhằm mục đích quản lý và kiểm soát tài chính cá nhân tốt hơn. Tùy thuộc vào nhu cầu và mục đích sử dụng, mà mỗi người sẽ có những sự lựa chọn phù hợp cho mình.

Cùng tham khảo một số ứng dụng hỗ trợ quản lý tài chính dưới đây để lựa chọn ứng dụng phù hợp nhất nhé!

Xem thêm: 5 ứng dụng điện thoại hay nhất giúp bạn chi tiêu hợp lý, tiết kiệm

Với những chia sẻ về kế hoạch quản lý chi tiêu hiệu quả cho người có thu nhập thấp trên đây, chúc bạn có thể quản lý nguồn tài chính của mình một cách tốt nhất!

Xem thêm:

>> Mẹo tiết kiệm điện khi dùng bếp hồng ngoại

>> Mẹo tiết kiệm chi phí khi mua dụng cụ làm bánh

>> Mẹo nhỏ giúp tiết kiệm điện khi dùng lò vi sóng

Chọn mua rau, củ, trái cây tươi ngon, chất lượng bán tại Bách hóa XANH nhé: